Home Achtung! Für die Seiten Gew, HaB, Int und Oec ist ein Passwort erforderlich

Inhalt der Startseite 'Home'

A. Zusammenfassung

B. Einführung

Kapitel B 1-3

C. Erfahren Sie mehr

Kapitel C 1-9

A. ZUSAMMENFASSUNG

Buchhaltungsprogramme sind in der Regel kompliziert und ohne gründliche Einarbeitung, die nicht jedermanns Sache ist, so gut wie unbedienbar. Viele zur EÜR (Einnahmenüberschussrechnung) Berechtigte bemühen deshalb einen Steuerberater, würden ihre steuerlichen Angelegenheiten aber gerne in die eigenen Hände nehmen, wenn sie ein Programm hätten, mit dem buchen Spaß macht, keine Rätsel aufgibt und flott von der Hand geht.

Für diesen Personenkreis gibt es den Steuerhelfer

Er macht unabhängig und die Kommunikation

(z.B. Belege übermitteln) mit einem Steuerberater überflüssig

Er liefert nach Steuersätzen sowie nach Monaten bzw. Quartalen getrennte Umsätze für die USt-Voranmeldungen

Er füllt die Anlage EÜR (Gewinnermittlung) automatisch aus

Er ermöglicht bei unterjährigem Start mit verdichteten Nachbuchungen (s.u. C 3) die Abgabe der ESt-Erklärung

Er vermeidet erhebliche Kosten.

Denn mit folgenden Steuerberaterkosten ist bei einem Gegenstandswert von beispielsweise 100.000,-- EUR p.a. zu rechnen. Mittelgebühr gemäß StBVV (Steuerberatervergütungsverordnung), Stand 1.7.2025, Gegenstandswert ist die Summe der Einnahmen oder -Ausgaben (Der höhere Nettowert ist maßgeblich), Angaben ohne Lohnabrechnungen, Prüfung der Steuerbescheide nach Zeitaufwand, Auslagen etc. Zu den Mindestgebühren siehe folgende Paragrafen der > StBVV.

§ 25(1) StBVV, Einnahmenüberschussrechnung, Gegenstandswert 100.000,-- €, Mittelgebühr 17,5 /10, 1. 646,-- €

§ 24(1) 1 StBVV, Einkommensteuererklärung , Gegenstandswert 100.000,-- €, Mittelgebühr 3,5 /10, 1.591,-- €

§ 24 (1)7 StBVV, Umsatzsteuervoranmeldung mtl., Gegst-Wert 10 %= 10.000,-- €, Mittelgebühr 3,5 /10, 2.541,-- € 12x

§ 24 (1)8 StBVV, Umsatzsteuererklärung , Gegenstandswert 100.000,-- €, Mittelgebühr 4,5 /10, 2.760,-- € § 24 (1)5 StBVV, Gewerbesteuererklärung , Gegenstandswert 100.000,-- €, Mittelgebühr 3,5 /10, 2591,-- €

§ 33(1) StBVV, laufende Buchführung , Gegenstandswert 100.000,-- €, Mittelgebühr 7,0 /10, 1.579,-- €

Summe zzgl. 19 % MwSt = 6.708,-- €

Sie haben Fragen zur EÜR?

Dann hilft Ihnen unsere >>> Literaturempfehlung (84 Seiten DIN A4 pdf 12,99 EUR). so dass Sie Zeile für Zeile der Anlage EÜR wissen, worauf zu achten ist. Grundlagen zur elektronischen Steuererklärung per >>> Elster und zum deutschen Steurrecht lesen Sie unten in Kapitel C 6.

Lizenzgebühr

Siehe ganz unten Kapitel C 9.

B. EINFÜHRUNG

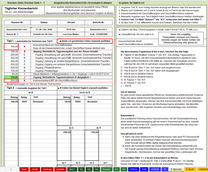

B 1 Buchungsblatt

B 2 Innovationen

B 3 Unterjähriger Buchungsbeginn

B 1 Buchungsblatt

Mit dem Steuerhelfer buchen Sie bis zu vier Girokonten brutto chronologisch anstatt wie üblich Belege netto nach Anfall

Außerdem können Sie bis zu drei Bargeldkassen mit täglichen Kassenberichten oder Kassenbüchern buchen

Optische Unterstützung: Grün = Einnahmen, rosa = Ausgaben und negativer Girokontosaldo

Letzte Spalte: F = Fiktive (geldlose) Buchungen ohne realen Geldfluss. Sie erzeugen keine Saldoänderung.

B 2 Innovationen

Der Steuerhelfer ist innovativ uns weist Neuerungen auf, die - soweit ersichtlich - sonst nirgends zu finden sind.

2.1 Sie buchen Girokontoauszüge brutto chronologisch anstatt Belege netto, das heißt, Buchsaldo = Girokontosaldo. Belege

müssen Sie selbstverständlich trotzdem haben (Grundsatz: "Keine Buchung ohne Beleg"), die Sie in geeigneter Weise vorsortieren, damit sie beim buchen griffbereit sind. Der anfängliche Girokontostand - hier ausgeblendet 0,00 - ist als Vortrag anzugeben, sonst erscheint ein falscher Saldo.

Der Vorteil dieser Art zu buchen

Wenn Buchungssaldo und Girokontosaldo nicht identisch sind, dann wurde entweder ein falscher Betrag, ein Betrag doppelt oder ein Betrag gar nicht gebucht oder es liegt ein Tippfehler (C 2.2.3) vor, der schnell einmal unterlaufen kann, z.B. 1000,00 EUR Betriebsausgaben gewollt, aber nur 100,00 EÜR gebucht oder 123,45 EUR gewollt, aber 132,54 EUR gebucht. Der simple aber geniale Trick mutet auf den ersten Blick wie Hexerei oder Gedankenleserei an, ist aber keine. All diese ggf. steuerschädlichen Buchungsfehler erkennt anscheinend nur der Steuerhelfer und das macht ihn zum sichersten aller Buchhaltungsprogramme. Sich zu verbuchen oder einen Geschäftsvorfall vergessen zu buchen ist so gut wie ausgeschlossen. Eine automatische Fehlermeldung bei derartigen Fehlbuchungen ist natürlich nicht möglich, so dass die Saldoübereinstimmung selbst im Auge zu behalten ist.

2.2 Alle Buchungsspalten sich mittels Filterbuttons (in obigem Screenshot nicht dargestellt) filterbar, z.B. nach Auszug,

Datum, Sachkonto. Filtern Sie die Spalte "Bemerkungen" nach gleichlautenden Texten (z.B. "Lohn Meyer" oder "Lieferant Müller") sehen Sie gefiltert alle Lohnzahlungen an Meyer samt Lohnsumme und alle Zahlungen an den Lieferant Müller samt Zahlungssumme, und zwar bei zusätzlicher Filterung der Monatsspalte auch monatsweise (BWA, betriebswirtschaftliche Auswertungen).

2.3 Der Haupt-USt-Satz ist vorzugeben (z.B. 19 %, umsatzsteuerliche Kleinunternehmer 0 %) und nur bei Bedarf mit

einem anderen zu überschreiben. Das spart die übliche Angabe des USt-Satzes (%) bei jeder Buchung und dami 1 von 5 Angaben = 20 % aller Angaben. Bei umsatzsteuerlichen Kleinunternehmern vorzugebende 0 % können nicht mit einem anderen Satz überschrieben werden, denn bei ihnen ist er immer 0 %.

B 3 Unterjähriger Buchungsbeginn

Wenn Sie den Steuerhelfer erstmals nutzen, starten Sie in der Regel nicht am 1. Januar. Ein unterjähriger Buchungsstart ist jederzeit möglich. Mehr dazu siehe Kapitel C 3.

C. ERFAHREN SIE MEHR

Überblick

C 1 Vorbemerkungen

1.1 Sind Sie zur EÜR berechtigt ?

1.2 Ist Excel zur EÜR-Buchführung gestattet ?

1.3 Ist Excel zur EÜR-Buchführung empfehlenswert?

1.4 Kleine Datei, schlechtes Programm ?

1.5 Elster-Benutzerkonto

1.6 Umsatzsteuerliche Kleinunternehmer

1.7 Soll- / Istversteuerung

1.8 Elektronische Registrierkasse

C 2 Im Einzelnen

2.1 Screenshots

2.2 Innovationen

2.3 2.2.1 Excel anstatt Java & Co.

2.3 2.2.2 Girokontobuchung anstatt Belegbuchung

2.3 2.2.3 Bruttobuchung anstatt Nettobuchung

C 3 Unterjähriger Buchungsstart

C 4 Grundsätze steuerlicher Beratung

4.1 Beratungspflicht des Steuerberaters

4.2 Pflichtverletzung

4.3 Wechsel der Gewinnermittlungsart

C 5 Ihre Optionen

5.1 Buchführung selbst erledigen

5.2 Buchführung + USt-VA selbst erledigen

5.3 Alles selbst erledigen

5.4 Nur bei Fall 5.3: Verdichtete Nachbuchungen

C 6 Einkunftsarten, Formulare, Anlagen (6.1 - 6.8)

z.B. 6.8: Checkliste für absetzbare Privatausgaben

C 7 Kündigung eines Steuerberatervertrages

C 8 E-Rechnung

C 8 Empfang, Sendung, Übergangsfristen, Ausnahmen

C 9 Lizenzgebühr

C 1 VORBEMERKUNGEN

1.1 Sind Sie zur EÜR berechtigt ?

Zur EÜR (Einnahmenüberschussrechnung, im Gegensatz zur "doppelten Buchführung" mit Bilanz und GuV auch "einfache Buchführung" genannt) berechtigt sind alle Freiberuflerinnen und Freiberufler (Arzt, Rechtsanwalt, Architekt etc.) unabhängig von ihrem Umsatz und Gewinn sowie nicht im Handelsregister eingetragene Gewerbetreibende mit im Vorjahr (e.K. per anno in den letzten beiden Jahren) bis zu 800.000,-- EUR Nettoumsatz (ohne USt.) bzw. bis zu 80.000,-- EUR zu versteuerndem Gewinn aus Gewerbebetrieb gemäß Anlage EÜR, aber nicht, bevor ihr Finanzamt sie darauf hingewiesen hat, wegen Überschreitung einer oder beider der genannten Grenzen ab dem nächsten Jahr zur doppelten Buchführung mit Bilanz verpflichtet zu sein. geben Sie z.B. Ihre Steuererklärung 2025 erst am Ende der Abgabefrist (31.7.2026) ab, ist der Übergang zur doppelten Buchführung erst ab dem Veranlagungsjahr 2027 nötig.

Die Umsatzsteuer scheidet als Durchlaufposten bei der Ermittlung von Umsatz und Gewinn aus. Als Gewinn sind nur die zu versteuernden Gewinneinkünfte aus den Einkunftsarten 1- 3 gemäß C 6.1 maßgeblich. Das ist von Bedeutung, wenn Sie die genannten Grenzen von 800/80 TEUR anderenfalls überschreiten würden.

1.2 Ist Excel zur EÜR-Buchführung gestattet ?

Nicht selten wurde (und wird immer noch) fälschlicherweise behauptet, Excel sei zur

EÜR-Buchführung nicht erlaubt. Es widerspräche, weil veränderbar (nicht

"radierfest"), den GoB (Grundsätze ordnungsgemäßer Buchführung) und somit der Abgabenordnung § 146 Abs. 4, weil es dort hieße:

"Eine Buchung oder eine Aufzeichnung darf nicht in einer Weise verändert werden,

dass der ursprüngliche Inhalt nicht mehr feststellbar ist".

Zwar trifft es zu, dass Excel nicht den GoB entspricht, aber das ist unbeachtlich, denn AO § 146 Absatz

5 stellt klar:

"Die Bücher und die sonst erforderlichen Aufzeichnungen können auch in der

geordneten Ablage von Belegen bestehen".

Alles Weitere ist freiwillig, wobei der Steuerpflichtige bei der Wahl (s)eines Aufzeichnungsmittels frei sei, urteilte der BFH (Bundesfinanzhof) schon im Jahr 2017 (mehr dazu siehe Tabellenblatt "AO" des Programms). Diese Rechtslage bestätigte uns auf Anfrage auch der damalige Hessische Finanzminister Michael Boddenberg nach Rücksprache mit der Oberfinanzdirektion Frankfurt am Main.

Glauben Sie es also nicht, wenn Ihnen jemand erzählt, Excel sei zur Buchführung nicht gestattet.

1.3 Ist Excel zur EÜR-Buchführung empfehlenswert?

Excel hat gegenüber anderen Programmiersprachen einen entscheidenden Vorteil: Fast jeder kennt es und findet eine vertraute Softwareumgebung vor. Deshalb ist Excel zur EÜR-Buchführung nicht nur erlaubt (C 1.2), sondern aus unserer Sicht auch empfehlenswert. Doch keine Rose ohne Dornen: Der Steuerhelfer hat keine Schnittstelle mit Elster, so dass die Buchungsergebnisse manuell nach dort übertragen werden müssen. Das ist zumutbar, denn bei den USt-Voranmeldungen sind es nur wenige Werte und die Anlage EÜR ist nur 1 x p.a. zu übertragen.

Bitte beachten Sie folgendes: Der Steuerhelfer ist ein Buchhaltungsprogramm und kein Steuerratgeber. Hilfeleistung in Steuersachen, die eine rechtliche Prüfung des Einzelfalls erfordert, dürfen wir nicht erteilen (StBerG § 2). Mehr dazu siehe Impressum, Hinweise Ziffer 2.3.

Zwar können Sie reale Betriebseinnahmen und -ausgaben ohne steuerliche Kenntnisse verbuchen und einem Sachkonto zuweisen (Kontierung), aber wenn es um fiktive Buchungen ohne realen Geldfluss geht, aus denen die Anlage EÜR zu einem nicht unerheblichen Teil besteht (z.B. AfA, Entnahme von Betriebsvermögen, diverse Pauschalen, Sammelposten oder Investitionsabzugsbeträge), benötigen Sie steuerliches Wissen. Bei Fragen dazu hilft Ihnen unsere eingangs Literaturempfehlung und das Elster-Anwenderforum (Links siehe Tabellenblatt "Start" des Programms). Auch googlen führt in der Regel zum Ziel.

1.4 Kleine Datei, schlechtes Programm ?

Eventuell ist Ihnen aufgefallen, dass der Steuerhelfer kaum 6 MB (Megabyte) Speicherplatz benötigt,

handelsübliche Buchhaltungsprogramme hingegen etliche 100 MB bis hin zu 1 GB (Gigabyte), also das Hundertfache und mehr.

Kleine Datei = Schlechtes Programm? Keineswegs. Andere Programme

basieren nicht auf Excel, sondern auf anderen Programmiersprachen wie z.B. Java, Python oder C++, die kein Mensch installiert hat, so dass sie mit übertragen werden müssen, um damit geschriebene

Anwendungen lesen zu können. Deshalb der hohe Speicherplatzbedarf. Excel ist zwar ähnlich speicherplatzintensiv, aber schon auf Ihrem PC installiert, so dass der Steuerhelfer auf Ihr Excel

zurückgreifen kann und nur noch Rechenbefehle übermitteln muss, die kaum Speicherplatz erfordern.

Besitzen Sie kein Excel, läuft der Steuerhelfer auch auf der Freeware LibreOffice, allerdings mit Layouteinschränkungen. Das inzwischen veraltete und seit 2014

nicht mehr weiterentwickelte OpenOffice eignet sich nicht. Die Lauffähigkeit auf anderen Freewareprogrammen wurde nicht geprüft. Wegen der Nutzung von Features, die Excelversionen von vor 2007

noch nicht besaßen (z.B. gewisse logische und mathematische Funktionen) läuft das Tool auf solch alten Excelversionen ebenfalls nicht.

1.5 Elster-Benutzerkonto

Um Ihre Steuererklärungen selbst abgeben zu können, benötigen Sie ein Elster-Benutzerkonto. Wenn Sie

sich unter ww.elster.de registrieren,

erhalten Sie per E-Mail eine Aktivierungs-ID sowie innerhalb weniger Tage auf dem Postweg einen Aktivierungscode. Beides benötigen Sie zum Download der Zertifikatsdatei (mit der Sie sich

ausweisen), die Sie an einem (wieder auffindbaren) Ort Ihres PC speichern und bei jeder Anmeldung zu einer Elstersitzung per Mausklick in das Anmeldefenster holen.

1.6 Umsatzsteuerliche Kleinunternehmer

Bleiben Sie unter der kleinunternehmerischen Umsatzgrenze (siehe hier), sind Sie automatisch

Kleinunternehmer (KU), denn die KU-Regelung gilt kraft Gesetzes. Das kann nachteilig sein, z.B. beim Erwerb eines Firmenwagens oder bei einer anderen größeren Investition, weil Sie als KU die

MWSt nicht als Vorsteuer zurückerhalten. Eventuell wollen Sie sich Ihren Kunden gegenüber auch nicht als KU zu erkennen geben. Zum Verzicht auf die Anwendung der KU-Regelung genügt ein formloser

Antrag beim Finanzamt. Sie sind erst dann kein KU mehr, wenn der Antrag genehmigt wurde.

1.7 Soll- / Istversteuerung

Falls Sie Rechnungen versenden, müssen Sie (wenn Sie kein Kleinunternehmer gemäß 1.6 sind) die darauf

erhobene Umsatzsteuer auch dann abführen, wenn der Kunde noch nicht gezahlt hat (Sollversteuerung) oder - schlimmer noch - überhaupt nicht

zahlt. Deshalb ist es immer sinnvoll, zur Istversteuerung zu optieren. Ein formloser Antrag bei Ihrem Finanzamt genügt. Dann brauchen zur EÜR

Berechtigte die Umsatzsteuer erst abführen, wenn der Rechnungsbetrag bei ihnen eingegangen ist. Das gilt aber erst ab Genehmigung des Antrages und verschafft nicht nur Liquidität,

sondern kann auch vor einem doppelten Schaden bewahren, bei dem Sie nicht nur einen Zahlungsausfall erleiden, sondern sogar noch Geld mitbringen

müssen.

1.8 Elektronische Registrierkasse

Bargeldintensive Betriebe sind nicht dazu verpflichtet, eine elektronische Registrierkasse oder ein PC-Kassensystem einzusetzen

(BGH, Urteil vom 16.09.2021 - IV R 34/18), denn "Es besteht keine gesetzliche Pflicht zur Verwendung eines elektronischen

Aufzeichnungssystems" (AEAO zu § 146 AO, Ziffer 3.1).

Deshalb werden Bargeldkassen nicht selten (Kinos, Kioske, Imbisse, Wochenmärkte, Weihnachtsmärkte, Volksfeste und Events, getränkebetonte Gastronomie, Discotheken etc.) als offene Ladenkasse ( sog. "Schubladenkasse") ohne PC-Kassensystem oder elektronische Registrierkasse geführt. Aufzeichnungen sind trotzdem erforderlich, und zwar täglich, denn wegen der hohen Gefahr der Steuerverkürzung legen Finanzämter besonderes Augenmerk auf bargeldintensive Branchen und können zu einer unangemeldeten "Kassennachschau" erscheinen. Werden dabei Unregelmäßigkeiten festgestellt (z.B. kein Kassenbericht vom Vortag vorhanden), kommt es zu "Zuschätzungen", die den Umsatz erhöhen und selbst bei eier mäßigen Erhöhung den zu versteuernden Gewinn glatt verdoppeln können. Deshalb stellt der Steuerhelfer Formulare für Kassenberichte bzw. Kassenbücher bereit (mehr dazu siehe Kapitel C 1.8)

Bei Warenverkäufen an eine Vielzahl namentlich unbekannter Personen genügt es, tägliche Kassenberichte

ohne Einzelaufzeichnungen anzufertigen und die daraus ersichtlichen Tageseinnahmen im Programm (Tabellenblätter "Kasse 1" bis

"K3") zu verbuchen. Bei Dienstleistungen hingegen ist ein Kassenbuch mit Einzelaufzeichnungen erforderlich, wenn und soweit der

Kundenkontakt in etwa der Dauer der Dienstleistung entspricht und der Kunde auf die Ausübung der Dienstleistung individuell Einfluss nehmen kann (Friseure, Kosmetikstudio,

etc.).

Achtung !

Excel können Sie zwar zur Buchführung (C.1.2) verwenden, aber - weil veränderbar - nicht für

Kassenberichte oder Kassenbücher. Hier gelten, wenn Sie kein elektronisches Aufzeichnungssystem (elektronische Registrierkasse oder Kassensoftware) besitzen, Ihre handschriftlichen Aufzeichnungen

und die Excelformulare des Steuerhelfer dienen lediglich dazu, Ihnen die Buchführung Ihrer Kasse(n) unter Ersparung elektronischer Aufzeichnungssysteme rechnerisch zu

erleichtern.

C 2 IM EINZELNEN

2.1 Screenshots

Für die drei oberen Screenshots ist nach Ablauf der Testphase ein kostenpflichtiger Freischaltcode erforderlich.

Die Blätter der drei unteren sind dauerhaft kostenfrei nutzbar. Vergrößerungen erneut anklicken vergrößert doppelt

2.2 Innovationen

2.2.1 Excel anstatt Java & Co.

Buchhaltungsprogrammme basieren üblicherweise auf einer Programmiersprache wie z.B. Java (C 1.4), sind in der Regel nicht einfach zu bedienen und bedürfen meist einer intensiven Einarbeitung. Viel leichter geht's mit dem Steuerhelfer auf bewährter Excelbasis, denn Excel mit seiner Tabellenstruktur aus Zeilen, Spalten und Zellen eignet sich optimal zur Buchführung. Kein kryptisches Menü, keine rätselhaften Funktionen, kein überflüssiger Ballast, keine träge unübersichtliche Buchungsmaske, kein Datev SKR 03. Der Nutzer findet eine allseits vertraute Softwareumgebung vor und kann ohne Weiteres sofort mit seiner Buchführung beginnen.

2.2.2 Girokontobuchung anstatt

Belegbuchung

Der Steuerhelfer bucht Kontoauszüge chronologisch. Das hat gegenüber der üblichen Buchung von Belegen wie sie grade anfallen systemische Vorteile (s.o. B 4), ist nicht schwer und kann jeder. Das Programm vergibt 7000 automatische Beleg- bzw. Buchungsnummern und alle Belege legen Sie für steuerliche Zwecke chronologisch nach Nummern sortiert ab. Dann kann ein Betriebsprüfer sie mühelos finden. Es gilt die eiserne Regel: "Keine Buchung ohne Beleg". Haben Sie für Geschäftsvorfälle, an denen kein Dritter beteiligt ist (Privatentnahmen etc.) keinen Beleg, fertigen Sie Eigenbelege an. Für innerbetriebliche Zwecke (BWA - Betriebswirtschaftliche Auswertungen) können Sie zusätzlich eine Kopie nach Sachkonten ablegen.

Wie Sie ungebuchte Belege vor ihrer geordneten Ablage vorsortieren, bleibt Ihnen überlassen. Es kommt nur darauf an, sie bei ihrer Verbuchung möglichst schnell aufzufinden. Bei der Kasse ist es einfach, weil Sie Kassenberichte bzw. Kassenbücher täglich verbuchen müssen. Beim Girokonto liegt zwischen Belegdatum (z.B. Rechnung) und Bezahlung meistens einige Zeit, so dass sich eine Vorsortierung der Rechnungen nach Rechnungsnummern anbietet, die sich in den Kontoauszügen als Verwendungszweck wiederfinden sollten.

2.2.3 Bruttobuchung anstatt Nettobuchung

Der Steuerhelfer bucht brutto anstatt netto. In Kombination mit C 2.2.2 ermöglicht das einen permanenten Saldoabgleich zwischen Bankkonto und Buchführung. Sind die beiden Salden nicht identisch, haben Sie sich verbucht, so dass Sie sogar Tippfehler entdecken, die schnell zu einem Steuerschaden führen können, z.B. 1000,-- EUR Betriebsausgaben gewollt, aber nur 100,-- EUR gebucht oder 123,45 EUR gewollt, aber 132,54 EUR gebucht.

C 3 UNTERJÄHRIGER BUCHUNGSSTART

Buchungsstart muss nicht der 1. Januar sein. Sie können mit Ihrer Buchführung jederzeit beginnen und ab sofort bereits Umsatzsteuervoranmeldungen abgeben. Wollen Sie im Rahmen der Einkommensteuererklärung zusätzlich die gesonderte Anlage EÜR übermitteln, müssen Sie allerdings Nachbuchungen ab dem 1. Januar vornehmen, womit Sie sich jedoch bis zum Ende der Abgabefrist (31. Juli des Folgejahres) Zeit lassen können. Dabei ist es nicht erforderlich, jeden einzelnen Geschäftsvorfall nachzubuchen. Es genügt, wenn Sie die von Ihrem Steuerberater ermittelten Sachkontensummen (Zeilensummen der Anlage EÜR) verbuchen (sog. "verdichtetes Buchen"), so dass alle Nachbuchungen schnell erledigt sind Falls Ihr Steuerberater keine verdichteten EÜR-Daten zur Verfügung stellen kann siehe C 4.2.

C 4 GRUNDSÄTZE STEUERLICHER BERATUNG

4.1 Beratungspflicht des Steuerberaters

Steuerliche Beratung ist das Herzstück der Tätigkeit eines jeden Steuerberaters. Sie ist umfassend und beinhaltet die

Aufklärung über alle steuerlichen Gestaltungsmöglichkeiten, so auch darüber, welche Gewinnermittlungsarten (EÜR oder doppelte Buchführung mit Bilanz und GuV) bestehen, welche Vor- und Nachteile

sie haben und welche Kosten anfallen, damit der Mandant eigenverantwortlich eine sachgerechte Entscheidung treffen kann, die überwiegend darin bestehen dürfte, im Berechtigungsfall die

einfachere, für Laien verständlichere und auch kostengünstigere EÜR-Variante zu wählen.

Ausnahme: Banken müssen bei einem Darlehen von mehr als

750.000,-- EUR eine Bilanz verlangen (§ 18 KWG), so dass Sie in einem solchen Fall eine doppelte Buchführung benötigen.

4.2 Pflichtverletzung

Wendet der Steuerberater die doppelte Buchführung ungefragt - aus welchen Gründen auch immer - von sich

aus an, ohne den Mandant darüber aufgeklärt zu haben, dass die EÜR in seinem Fall genüge und der Mandant

sich bei gehöriger Aufklärung für die EÜR entschieden hätte, liegt ein zur Nachbesserung verpflichtender Beratungsmangel vor, so dass der Mandant anstatt eine doppelte Buchführung die EÜR

verlangen kann und dann befähigt wäre, deren bisherige Ergebnisse in seine eigene Buchführung zu

übernehmen.

4.3 Wechsel der Gewinnermittlungsart

Dies vorausgeschickt gilt folgendes: Falls Sie bisher die doppelte Buchführung anfertigten oder anfertigen ließen, ist der Übergang zurück zur EÜR

jederzeit möglich, vorausgesetzt, die Bedingungen gemäß C 1.1 sind erfüllt und es wurde eine dreijährige Sperrfrist eingehalten, denn ein ständiger Wechsel der Gewinnermittlungsart kann nicht

erfolgen. Die Entscheidung für eine Art ist gegenüber dem Finanzamt erst dann gefallen, wenn Sie es ihm mitteilen, zum Beispiel durch

Übermittlung der Anlage EÜR per Elster (Siehe hierzu auch das BFH Urteil v. 02.06.2016 - IV R

39/13). Insofern unterscheidet sich die Rückkehr von der doppelten Buchführung zur EÜR vom umgekehrten (Normal-) Fall gemäß C 1.1, bei dem

der Übergang erst ab dem auf eine Aufforderung des Finanzamte folgenden Jahr vorzunehmen ist.

C 5 IHRE OPTIONEN

5.1 Buchführung selbst erledigen

Dann überlassen Sie dem Steuerberater nur die Umsatzsteuervoranmeldungen und die Einkommensteuererklärung unter Verwendung Ihrer EÜR-Buchführung.

Die Verbuchung realer Geldbewegungen samt Kontierung (Zuweisung zu den Sachkonten = Zeilen der Anlage EÜR) dürfte kein Problem sein. Doch die Anlage EÜR besteht zu erheblichen Teilen auch aus

steuerwirksamen fiktiven (geldlosen) Buchungen, die im Einzelfall überwiegend zwar irrelavant sein mögen, aber Probleme bereiten können. Denn wer weiß schon, was eine Sammelpostenbildung

(Aufschieben der AfA) ist oder was Investitionsabzugsbeträge (Vorziehen der AfA) sind. Solchenfalls hilft Ihnen unsere Literaturempfehlung (84 Seiten DIN A4 pdf für 12,99 EUR) oder Sie besuchen

das Elsterforum des Bayerischen Landesamtes für Steuern. Auch googlen hilft oft weiter. Die Links zu alledem finden Sie im Blatt "Start" des Programms.

5.2 Buchführung + USt-VA selbst erledigen

Dann überlassen Sie dem Steuerberater nur noch die Einkommensteuererklärung mit der Anlage EÜR. Die Zahlen der USt-VA (Umsatzsteuervoranmeldungen)

basieren immer auf realen Geldbewegungen, so dass fiktive Buchungen (C 5.1) hier keine Rolle spielen und Sie bloß noch ein Elster-Benutzerkonto benötigen (C 1.5).

5.3 Alles selbst erledigen

Der Unterschied zu Option 5.2 besteht darin, dass die Anlage EÜR vollständig auszufüllen ist (also seit 1. Januar) und dass meistens noch weitere Anlagen ausgefüllt werden müssen. Zum Beispiel sind fast immer steuerlich absetzbare private Vorsorgeaufwendungen vorhanden, die eine eigene Anlage erfordern. Eine Übersicht über alle Anlagen finden Sie bei Elster (mehr siehe unten C 6).

5.4 Nur bei Fall 5.3: Verdichtete Nachbuchungen

Verdichtete Nachbuchungen seit dem 1. Januar, die Sie zwecks Erhaltung des Saldoabgleichs (C 2.2.3) nicht im laufenden, sondern auf einem

eigenen Konto (z.B. Tabellenblatt "Giro 4") vornehmen, sind zulässig. "Verdichtet" bedeutet, dass die Buchung der Sachkontosummen genügt, weil alle Einzelbuchungen bereits aus der EÜR des Steuerberaters hervorgehen, die er Ihnen zur Verfügung stellen muss (siehe auch C

3).

C 6 EINKUNFTSARTEN, FORMULARE, ANLAGEN

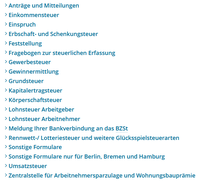

Der Steuerhelfer kann nur bei solchen Steuererklärungen helfen, bei denen der betriebliche Gewinn bzw. Verlust von Belang ist (Gewinneinkünfte, s.u. 6.1 2+3), also bei der ESt, USt, GewSt und bei Vereinen bei der KSt. Wenn Sie nicht nur Ihre Buchführung, sondern auch obige Steuererklärungen nebst USt-Voranmeldungen selbst anfertigen wollen, müssen Sie sich mit dem Onlinefinanzamt "Elster" (ELektronische STeuerERklärung) befassen. Wie Sie dort ein Benutzerkonto erhalten, lesen Sie oben bei C 1.5. Ferner müssen Sie die steuerlichen Einkunftsarten sowie die Formulare (s. rechts) und deren Anlagen kennen, um zu wissen, welche für Sie relevant sind.

Elster-Screenshot der Formulare (zur Vergrößerung bitte klicken) >>>

Überblick

6.1 Einkunftsarten

6.2 Die vollständige Steuererklärung

6.3 Eine Einkommensteuererklärung enthält mindestens ...

6.4 Eine Einkommensteuererklärung kann insgesamt folgende Anlagen enthalten: ...

6.5 Anlage EÜR (Einnahmenüberschussrechnung)

6.6 Anlagen AVEÜR und SZ

6.7 Wenn Sie davon betoffen sind, müssen Sie zusätzlich abgeben: ...

6.8 Checkliste für absetzbare Privatausgaben

6.1 Einkunftsarten

Das deutsche Steuerrecht unterscheidet zwischen Einnahmen und Einkünften

Als Einnahmen zählt alles, was Sie einnehmen und Einkünfte sind das, was übrig bleibt, wenn man die Ausgaben von den Einnahmen abzieht. Geldwerte Vorteile, wie z.B. bei Arbeitnehmern ein privat genutzter Dienstwagen des Arbeitgebers, Kost & Logis oder unentgeltliche Entnahmen aus dem betrieblichen Anlagevermögen (Kfz, Maschinen, etc.) zählen ebenfalls zu den Einnahmen.

Das deutsche Steuerrecht kennt sieben Einkunftsarten

1. Einkünfte aus Land- und Forstwirtschaft

2. Einkünfte aus Gewerbebetrieb

3. Einkünfte aus selbständiger Arbeit

Steuerrechtlich ist "selbständig" nicht gleichbedeutend mit "gewerblich" (Daher zwei Einkunftsarten), sondern bezeichnet eine freiberufliche Tätigkeit z.B. als Arzt, Rechtsanwalt, Architekt etc. Freiberuflerinnen und Freiberufler genießen das Privileg, unabhängig von Umsatz und Gewinn zur EÜR berechtigt zu sein (vgl. C 1.1). Darüber hinaus unterliegen sie als Nichtgewerbliche keiner Gewerbesteuerpflicht und sind - anders als Gewerbetreibende - kein Mitglied der Industrie- und Handelskammer oder Handwerkskammer, können aber Pflichtmitglied einer anderen Berufsorganisation sein (z.B. Ärzte-, Rechtsanwalts-, Architektenkammer).

4. Einkünfte aus nichtselbständiger Arbeit (Arbeitnehmer)

5. Einkünfte aus Vermietung und Verpachtung

6. Einkünfte aus Kapitalvermögen

7. Sonstige Einkünfte

7. z.B. Renten, Unterhaltsleistungen, private Veräußerungsgeschäfte wie z.B. der Verkauf nicht selbstgenutzter

7. Grundstücken, Gold oder Bitcoin innerhalb der Spekulationsfrist, Leistungen aus Altersvorsorgeverträgen,

7. Gewinne (Lottogewinne sind steuerfrei).

Nr. 1-3 werden als Gewinneinkünfte bezeichnet und Nr. 4-7 als Überschusseinkünfte. Während die Ausgaben bei den Gewinneinkünften Betriebsausgaben heißen, sind es bei den Überschusseinkünften die Werbungskosten. Unser Buchhaltungsprogramm 'Der Steuerhelfer' erfasst die Einkunftsarten 2 (Gewerbe) und 3 (freie Berufe). Einkünfte aus Land- und Forstwirtschaft (Einkunftsart 1) können mit ihm nicht gebucht werden.

6.2 Die vollständige Steuererklärung

von Freiberuflern und zur EÜR berechtigten Gewerbetreibenden besteht, sofern sie nicht zur doppelte Buchführung mit Bilanz verpflichtet sind (siehe C 1.1) oder sie freiwillig anfertigen (wovon wir abraten, denn es besteht kein Anlass, mehr zu tun als das Finanzamt verlangt, siehe auch C 4.2), aus mindestens zwei Teilen,

nämlich

01. aus der Einkommensteuererklärung

02. aus der Anlage EÜR, die kein Teil der ESt-Erklärung ist (siehe C 6.5)

sowie oft noch

03. aus weiteren Steuererklärungen gemäß C 6.7.

Hinweis: Kapitalgesellschaften (GmbH, UG, AG, KG etc.) geben als juristische Personen (Körperschaften) eine Körperschaftsteuererklärung nebst Bilanz ab, also keine Anlage EÜR. Vereine sind zwar ebenfalls Körperschaften und geben deshalb eine Körperschaftssteuererklärung ab, aber anders als Kapitalgesellschaften keine Bilanz, sondern die Anlage EÜR. Übersteigt das Ergebnis ihres wirtschaftlichen Geschäftsbetriebs die in Kapitel C 1.1 genannten Grenzen, werden Vereine wie Kapitalgesellschaften behandelt, müssen also bilanzieren und dürfen dann keine Anlage EÜR einreichen.

6.3 Eine Einkommensteuererklärung enthält mindestens

01. den Mantelbogen: Allgemeine Angaben wie Name, Anschrift, Steuernummer, Familienstand etc.

02. die Anlage S (Selbständige) oder G (Gewerbetreibende),

02. welche den zu versteuernde Gewinn / Verlust aus der Anlage EÜR in die ESt-Erklärung übertragen.

02. Verluste können in das Vorjahr zurück- oder in das Folgejahr vorgetragen werden, was automatisch geschieht,

so dass Sie nichts weiter unternehmen müssen.

6.4 Eine Einkommensteuererklärung kann eine Reihe von Anlagen enthalten:

Es empfiehlt sich, die Anlagen zu studieren. Falls Sie davon betroffen sind, können sie zwingend (z.B. Anlage KAP) oder freiwillig sein (z.B. Anlage Sonderausgaben). In den Anlagen verbergen sich meistens erhebliche Absetzmöglichkeiten (Sozialversicherungsbeiträge, Kindergartenkosten, Unterhaltszahlungen, Spenden an gemeinnützige Organisationen etc. und sogar Handwerkerkosten), auf die Sie wahrscheinlich nicht verzichten möchten (Näheres siehe C 6.8). Amtliche Erläuterungen zu den Anlagen finden Sie hier. Auch hier erhalten Sie ausführliche Informationen.

Elster-Screenshot der Anlagen (zur Vergrößerung bitte klicken)

6.5 Anlage

EÜR (Einnahmenüberschussrechnung)

Die Anlage EÜR nimmt eine Sonderstellung ein. Zwar ist sie das Ergebnis Ihrer Buchführung mit dem Steuerhelfer, aber sie ist kein Teil einer

Steuererklärung, sondern eine Gewinnermittlung, erkennbar daran, dass sie nicht als Anlage unter

"Einkommensteuer" zu finden ist, sondern unter "Gewinnermittlung", wobei der mittels EÜR ausgewiesene Gewinn bzw. Verlust durch die zwingenden Anlagen S bzw. G (C 6.3) in die

Einkommensteuererklärung implementiert wird.

6.6 Anlagen AVEÜR und SZ

Diese Anlagen sind Anlagen zur Anlage EÜR, deren Ergebnisse der Steuerhelfer automatisch in die Anlage EÜR überträgt. AV bedeutet "Anlagenverzeichnis". Falls Sie Anlagegüter nicht als GwG (geringwertige Wirtschaftsgüter) im Jahr der Anschaffung auf einmal, sondern nur über Jahre verteilt absetzen können, müssen Sie die Anlage AVEÜR ausfüllen, es sei denn, Sie wollen auf die AfA verzichten. Das BMF (Bundesfinanzministerium) stellt AfA-Tabellen zur Verfügung, denen entnehmbar ist, auf wieviele Jahre ein bestimmtes Wirtschaftsgut abgeschrieben werden kann.

Anlage SZ bedeutet "Nicht abziehbare Schuldzinsen" und wird ggf. relevant, wenn infolge privater so genannter "Überentnahmen" vom Geschäftskonto

private Zinsen auf das Geschäftskonto abgewälzt werden und dann natürlich nicht als Betriebsausgaben absetzbar sind. Allerdings gibt es einen Zinsfreibetrag von derzeit 2.050,-- EUR p.a. Bleibt

ihr Geschäftskonto immer im Plus, erledigt sich die Abgabe der Anlage SZ ohnehin.

6.7 Wenn Sie davon betroffen sind, müssen Sie zusätzlich abgeben:

1. Umsatzsteuervoranmeldungen, falls Sie kein umsatzsteuerlicher Kleinunternehmer sind

2. Umsatzsteuererklärung dito

3. Gewerbesteuererklärung, falls Sie ein Gewerbe betreiben.

Zu den USt-Voranmeldungen und der USt-Erklärung liefert der Steuerhelfer die Umsätze nebst Umsatzsteuer getrennt nach Steuersätzen nebst Monaten bzw. Quartalen. Zur

GewSt-Erklärung liefert er den zu versteuernden Gewinn mittels der Anlage EÜR, aus dem sich mit diversen Zu- und Abrechnungen der Gewerbeertrag ergibt. Letzterer mal 3,5 % (einheitlicher

Gewerbesteuermessbetrag) und das Ergebnis mit dem individuellen Hebesatz der Kommune multipliziert, ergibt die Gewerbesteuer. Sie wird bis zu einem Hebesatz von 400 % (2025) automatisch mit der

Einkommensteuer verrechnet, so dass letztendlich nur die über einen Hebesatz von 400 % hinausgehende Gewerbesteuer zu einer tatsächlichen Steuerlast führt, wobei es noch einen

Gewerbesteuerfreibertrag von 24.500,-- EUR p.a. (2025) gibt. Bei der Körperschaftssteuer juristischer Personen (z.B. Kapitalgesellschaften) sieht es anders aus. Sie beläuft sich auf "nur" 15 %,

so dass sie nicht mit der Gewerbesteuer verrechnet wird.

6.8 Checkliste für absetzbare Privatausgaben

Zahlreiche steuerlich ggf. im Rahmen von Höchstbeträgen bzw. unter Anrechnung einer zumutbaren Eigenbeteiligung absetzbare Privatausgaben werden von der betrieblichen Anlage EÜR nicht erfasst und können in folgenden Anlagen angegeben werden:

6.8.1 Außergewöhnliche Belastungen

Arztkosten, Ausgaben für Medikamente, Ausgaben für Brillen, Fahrtkosten zum Arzt oder ins Krankenhaus, Pflegekosten, Ausgaben für eine Kur, Ausgaben für einen Heilpraktiker, Kosten die durch eine Behinderung entstehen, Unterhaltszahlungen an Angehörige, Beerdigungskosten. Mehr siehe z.B. hier.

6.8.2 Versicherungsbeiträge

Krankenversicherung, Pflegeversicherung, Rentenversicherung, Lebensversicherung, Risikolebensversicherung, Unfallversicherung, Privathaftpflichtversicherung. Mehr siehe z.B. hier.

6.8.3 Kinder

Beiträge zur Kranken- und Pflegeversicherung, Betreuungskosten, Schulgeld. Mehr siehe z.B. hier.

6.8.4 Haus & Garten, Wohnung

Handwerkerkosten, haushaltsnahe Dienstleistungen wie Reinigung und Gartenpflege. Mehr siehe z.B. hier.

6.8.5 Sonderausgaben

Spenden, Mitgliedsbeiträge, Berufsausbildungskosten, Altersvorsorge, z.B. Riesterrente. Mehr siehe z.B. hier.

6.8.6 Steuern

Gezahlte Kirchensteuer sind als Sonderausgaben absetzbar.

Zu alledem benötigen Sie Belege, die dem Finanzamt auf Verlangen vorzulegen sind.

C 7 KÜNDIGUNG EINES STEUERBERATERVERTRAGES

Ohne vereinbarte Kündigungsfrist (oder wenn sie zu lang bemessen wurde) ist ein Steuerberatervertrag gemäß § 627 BGB als Dienstleistungsvertrag für Dienste höherer Art, die auf Grund besonderen Vertrauens übertragen zu werden pflegen, fristlos kündbar.

Wurde hingegen eine Kündigungsfrist vereinbart, ist die Rechtsprechung unübersichtlich. So geht der Bundesgerichtshof davon aus, dass § 627 BGB lediglich "in gewissem Umfang" eingeschränkt werden kann, hält eine einmalige jährliche Kündigungsmöglichkeit für zu lang und damit für unwirksam [Urteil vom 11.2.2010, IX ZR 114/09, Rz. 27]. Auch die Vereinbarung einer Kündigungsmöglichkeit von drei Monaten zum Ende eines Quartals sei unwirksam [OLG Koblenz vom 18.5.90, 2 U 1382/88], denn es bedeute eine Frist von noch bis zu 6 Monaten, was bei verlorenem Vertrauen unzumutbar sei. Andererseits wurde eine Kundigungsfrist von sechs Wochen zum Quartalsende nicht beanstandet, was eine Kündigungsfrist von bis zu 4 1/2 Monaten bedeuten kann (AG Ludwigslust vom 4.3.15, 5 C 207/14]. In der Literatur werden bis zu 2 Monate diskutiert, was der Vorgabe des BGH von "in gewissem Umfang" unseres Erachtens am nächsten kommt.

Wurde der Steuerberater nur mit der Buchung laufender Geschäftsvorfälle oder mit der Lohnbuchhaltung beauftragt, liegen keine Dienste höherer Art vor, so dass § 627 BGB unanwendbar ist. Kommen jedoch im selben Vertrag Dienste höherer Art hinzu (z.B. Steuererklärung), gilt für den gesamten Vertrag § 627 BGB. Eine fristlose Kündbarkeit gilt auch dann nicht, wenn ein „dauerndes Dienstverhältnis mit festen Bezügen“ besteht, das Honorar also von vornherein feststeht, wie z.B. bei einer Pauschalvergütung ("feste Bezüge") nach § 14 StBVV der Fall, die mindestens ein Jahr ("dauernd") läuft.

Gelegentlich kann es sich anstatt um einen Dienstvertrag um einen Werkvertrag handeln und richtet sich danach, ob allgemein die Hilfeleistung in Steuersachen Gegenstand des Vertrages ist oder dieser sich auf die Erbringung einer einzelnen Leistung beschränkt. In letzterem Fall liegt ein Werkvertrag vor, zum Beispiel bei der Beauftragung zur Erstellung einer einzelnen Steuererklärung oder eines einzelnen Jahresabschlusses, die Erstellung eines Gutachtens, aber auch die Erteilung einer Einzelauskunft. Auf solche Verträge ist § 627 BGB unanwendbar und es kommt § 648 BGB für Werkverträge zur Anwendung. Jeder Werkvertrag ist zwar fristlos kündbar, aber dem Auftragnehmer steht die vereinbarte Vergütung zu, wobei er sich jedoch dasjenige anrechnen lassen muss, was er infolge der Aufhebung des Vertrags an Aufwendungen erspart oder durch anderweitige Verwendung seiner Arbeitskraft erwirbt oder zu erwerben böswillig unterlässt. Es wird wiederlegbar vermutet, dass dem Auftragnehmer danach 5 % der auf den noch nicht erbrachten Teil der Werkleistung entfallenden vereinbarten Vergütung zustehen (§ 648 BGB), das heißt, bei entsprechendem Nachweis ist auch eine höhere oder niedrigere Vergütung möglich.

C 8 E-RECHNUNG. EMPFANG UND SENDUNG, ÜBERGANGSFRISTEN

Antworten des Bundesfinanzministeriums zur Einführung der) E-Rechnung zum 1. Januar 2025 finden Sie hier.

ZUSAMMENFASSUNG

8.1 Empfang ohne Übergangsfristen

Alle Unternehmen (Ausnahmen sind nicht vorgesehen) müssen ab dem 1.1.2025 E-Rechnungen empfangen (nicht aber auch senden) können. Dazu ist zwar ein E-Mail Postfach notwendig, aber nicht hinreichend, weil die nur als strukturierter Datensatz übermittelten E-Rechnungen auch optisch visualisiert werden müssen. Datensatzbeispiel und dessen Auslesung siehe C 8.4.

8.2 Sendung mit Übergangsfristen

Für die Sendung von E-Rechnungen gibt es Übergangsfristen. Bis zum 31.12.2026 können Sie jederzeit noch eine Papierrechnung ausstellen, eine elektronische Rechnung an ein anderes inländisches Unternehmen in einem anderen elektronischen Format als eine E-Rechnung (z.B. eine Rechnung im pdf-Format als E-Mail Anhang) jedoch nur, wenn der Empfänger dem zustimmt. Bei einem Vorjahresumsatz des Ausstellers bis 800.000,-- EUR verlängert sich die Übergangsfrist bis zum 31.12.2027. Erst nach Ablauf der Übergangsfristen ist zwischen inländischen Unternehmen die Verwendung einer E-Rechnung tatsächlich verpflichtend.

8.3 Ausnahmeregelungen

Außer Übergangsfristen gibt es Ausnahmen von der Pflicht zur Ausstellung einer E-Rechnung, zum Beispiel bei

a.) Rechnungen beliebiger Höhe an private Endverbraucher (sog. "Business to Consumer" = B2C-Umsätze)

b.) Rechnungen zwischen Unternehmen über Kleinbeträge bis 250,-- EUR brutto (B2B - "Business to business")

c.) Rechnungen beliebiger Höhe, die von umsatzsteuerlichen Kleinunternehmern ausgestellt werden.

8.4 Format und Auslesung

Ab dem 1.1.2025 gelten Rechnungen im pdf-Format nicht mehr als E-Rechnung, weil das pdf-Format kein strukturiertes elektronisches Format ist, das Informationen in einer maschinenlesbaren und automatisiert verarbeitbaren Form übermitteln kann, sondern nur eine bildhafte papiergleiche visuelle Darstellung der Rechnungsinhalte ermöglicht. Das gilt ebenso für andere Formate wie z.B. tif, jpeg, docx oder xlsx. Sie alle können keine Grundlage für eine elektronische Rechnung im Sinne der EU-Richtlinie 2014/55/EU sein. Mehr zu diesem Thema finden Sie beim Beschaffungsamt des BMI hier.

Beispiel einer Papier- bzw. pdf-Rechnung und einer E-Rechnung.

Während Papier- und PDF-Rechnungen (linke Abbildung) bildhafte, für Menschen lesbare Darstellungen visualisieren, bildet die E‑Rechnung (rechte Abbildung) einen strukturierten Datensatz ab. Um ihn auslesen zu können, benötigt man eine spezielle Software, welche z.B. die Finanzverwaltung auf Elster hier bereitstellt.

< Als Screenshot entnommen dem vorgenannten Link des BA des BMI.

8.5 Software zum schreiben von E-Rechnungen

Der Steuerhelfer im .xlsx-Format kann mangels nötigem XRechnung-, ZUGFeRD- oder UBL-Format keine E-Rechnungen ausstellen. Eine kostenlose Software zur Anfertigung solcher Rechnungen, die Sie dann per E-Mail versenden können, finden Sie zum Beispiel hier, so dass Sie dafür nicht extra ein Buchhaltungsprogramm benötigen.

C 9 LIZENZGEBÜHR

Die Lizenzgebühr beträgt 170,-- EUR p.a. auf Rechnung inklusiv 19 % MwSt. Wenn Sie über einen z.B. auf dem Postweg oder per E-Mail erhaltenen Rabattcode verfügen und ihn vor Gültigkeitsablauf beim Bestellvorgang der Nutzungslizenz angeben (siehe Menü Shop/Lizenz), beträgt die Lizenzgebühr mit 30 % Rabatt nur noch 119,-- EUR p.a. inkl. 19 % MwSt. = 8,33 EUR netto monatlich, steuerlich absetzbar (Steuerhelfer-Sachkonto 24 = Zeile 46 der Anlage EÜR 2024).

Mit der Nutzungslizenz erhalten Sie einen Freischaltcode, den Sie im Tabellenblatt "Start" des Programms angeben.